|

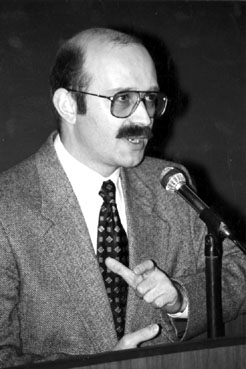

Михаил Задорнов:

"Мы будем очень активно влиять на денежно-кредитную политику"

Михаил Задорнов прославился тем, что, перейдя с должности председателя бюджетного Комитета Госдумы на пост министра финансов, продержался на этом "опасном" посту три правительства подряд. Все возвращается на круги своя, и Задорнов вновь включился в работу бюджетного Комитета Госдумы, теперь уже в должности председателя подкомитета по денежно-кредитной политике, валютному контролю и Центральному банку. Нам было интересно узнать мнение профессионала о ситуации на нашем финансовом рынке и в денежно-кредитной сфере, о планах Михаила Задорнова на новом посту.

- Михаил Михайлович, у Вас солидный опыт работы переговоров с западными кредитными институтами. Как Вы считаете, может ли Россия решить проблему внешнего долга без новых траншей МВФ, за счет собственных ресурсов?

- В принципе, это возможно, но нецелесообразно. К тому же это очень тяжело сделать. Почему? В прошлом году мы взяли у МВФ всего 1 млрд. долларов, а заплатили по долгам 9 млрд. долларов. Каким образом? Правительство заняло 6 млрд. долларов у Центрального банка. После того, как Центральный банк покупает на рынке доллары, валюта уходит за границу, а рубли остаются в экономике. Это приводит к инфляции. Условно говоря, при такой политике рост цен за год будет не 20 процентов, как планировало правительство, а тридцать. Для людей это означает то, что их реальные доходы сократятся на 10 процентов. Так что, можно обойтись и без новых траншей, но за наш с вами счет. Нужно учитывать, что кредиты МВФ последние 2 года идут только на рефинансирование платежей по внешним долгам. Тем самым мы фактически экономим на собственном кармане, на кармане каждого гражданина.

- Как Вы считаете, сможете ли Вы на посту председателя подкомитета по денежно-кредитной политике, валютному контролю и ЦБ оказывать существенное влияние на улучшение ситуации в названной сфере?

- Я сознательно ориентировался на эту позицию по нескольким причинам. Все, о чем мы тут до этого говорили: внешние кредиты, цены, обменный курс рубля - определяется денежной политикой Центрального банка и правительства. Правильный выбор этой политики чрезвычайно важен. Здесь, в бюджетном Комитете мы будем оказывать прямое влияние на ее выработку. Второе принципиальное направление - это валютное регулирование и валютный контроль. Отток капитала из России в последние годы составляет около 20 млрд. долларов США в год. Эти деньги могли бы работать на Россию, давая зарплаты, налоги, рабочие места, но этого не происходит. Значит, механизм валютного контроля имеет изъяны. Ясно, что и с валютным регулированием не все благополучно, так как капиталы у нас не работают. Закон, действующий сейчас, безнадежно устарел. Я считаю, что проблема сокращения оттока капитала - это одна из ключевых на ближайшее будущее. Так же, как и валютная политика.

В последние годы идут дискуссии о роли Центрального банка в экономике и политической системе России. На мой взгляд, назрела проблема серьезной корректировки целого ряда статей закона о Центральном банке, который был принят еще в 1994 году.

С бюджетом все более-менее ясно, за 2 года страна существенно продвинулась к его сбалансированности. Теперь основная работа над бюджетом связана с тем, как будут решаться проблемы внешнего долга, реформы самих бюджетных организаций, налоговой реформы. А вот сфера движения капитала и денежно-кредитной политики бросает целый ряд вызовов, на которые надо ответить. Разумеется, буду стараться активно влиять на принятие решений в этой сфере.

- В банковской сфере сложилась тревожная ситуация. Это финансовая слабость банков, отсутствие прозрачности в их деятельности, "бизнес на неплатежах", когда в них зависают налоговые платежи предприятий, содействие оттоку капитала, нежелание или неспособность кредитовать экономику и т.д. Где находятся главные рычаги для решения проблем банковской системы?

- Довольно трудно выделить главные рычаги. Работа нужна по целому ряду направлений. Давно назрел вопрос ликвидации банков-банкротов, которые только паразитируют на экономике, которые не проводят, к примеру, налоговые платежи, занимаются "сливом" активов. Следует увеличить ликвидность, то есть капиталы оставшихся банков. Процесс такой идет, но не так быстро как хотелось бы. Банковские балансы должны составляться на основе международных стандартов финансовой отчетности и быть более прозрачными для клиентов и акционеров, которые могли бы составить свое представление о реальном состоянии банка. Сейчас это сделать невозможно, потому что есть отчетность, которая публикуется в газетах, и есть другая отчетность, которую знает только руководство самого банка. Поэтому он так неожиданно и оказывается банкротом.

В целом, я думаю, что банковская система в любой стране зависит от общего состояния экономики. Растет экономика - укрепляются и банки. Если наша экономика и дальше будет расти, то постепенно, путем естественного отбора, будет становиться на ноги наша банковская система. Сегодня весь мир идет по пути слияния крупных банков. У нас тоже должны идти процессы объединения банковских капиталов, потому что только достаточно мощные структуры могут кредитовать реальную экономику.

- Кстати, по этому вопросу среди специалистов существуют различные точки зрения. Есть мнение, что надо поддерживать средние банки, которые уже показали свою устойчивость...

- Их не надо поддерживать, они сами по себе работают довольно успешно. Средние банки стремительно забирают клиентов, укрепляются и растут. Ясно, что не надо этому препятствовать. В каждом регионе у нас должно быть как минимум два-три банка, чтобы они могли конкурировать между собой. Но по большому счету работать с такими отраслями, как нефтяная, металлургическая, производство вооружений, и т.д., могут только достаточно крупные банки, потому что остальные просто не смогут сконцентрировать ресурсы. Если крупных банков не будет, то наши наиболее рентабельные отрасли будут вынуждены обращаться к западным банкам.

Вообще, проблема банковского кредитования - это не вопрос желания и нежелания. Я хорошо знаю ситуацию в Сбербанке, который изменил свою политику в этой сфере. Совокупный кредит Сбербанка экономике - населению, банкам и промышленным предприятиям - с начала и до конца 1999 года увеличился в 3 раза. Это очень большое увеличение кредитного портфеля банка: примерно с 50 до 165 млрд. рублей. При этом более чем в 4 раза - с 20 до 5 процентов - сократилась и доля просроченных ссуд. Но надо признать, что эти кредиты предоставляются, как правило, крупным предприятиям, способным дать гарантии возврата. Когда дело доходит до небольших предприятий, тут-то и возникают проблемы: непонятно их реальное финансовое положение, структура собственности (кто фактически является их собственником), нет готовых, достаточно высокорентабельных проектов и нет реального залога. Сейчас свободных денег в банковской системе и, вообще, в экономике очень много. Но эти деньги не идут в экономику именно потому, что связь между банком и заемщиком, конкретным предприятием с точки зрения анализа его положения, прав собственности, гарантий возврата кредита - очень плохо пока отработана. И здесь как раз слово за парламентом, который должен заниматься созданием законодательных гарантий возврата кредитов. Банки и рады бы увеличить кредитование, но боятся это делать из-за очевидной вещи - угрозы невозврата кредитов.

- В прессе говорят, что в Центробанке намечаются какие-то принципиально новые направления в рамках кредитно-денежной политики, направленные на кредитование производства, препятствование оттоку капитала, усиление контроля над деятельностью коммерческих банков. Что бы Вы могли сказать по этому поводу?

- Наш подкомитет будет прежде всего обсуждать дополнительные меры по усилению валютного регулирования. Это сводится фактически к предоставлению органам валютно-экспортного контроля, Центральному банку права приостанавливать определенные операции юридических лиц, когда они кажутся сомнительными. Под сомнительными я подразумеваю, к примеру, операции, связанные со слишком большой предоплатой импортных контрактов, очень крупными платежами по услугам типа предоставления интеллектуальной собственности, операции с оффшорными зонами. Это как раз те направления, которые Центральный банк предполагает усилить. Обсуждается и вопрос о проценте продажи валютной выручки экспортерами. Снижается банковский процент, снижаются доходы по государственным ценным бумагам. То есть происходит общее снижение процентных ставок с тем, чтобы создать благоприятные условия для кредитования предприятий.

Я думаю, что мы можем столкнуться в текущем году с двумя проблемами. Первая связана с недостаточностью внешнего финансирования и необходимостью кредитования правительства со стороны Центрального банка. Вторая проблема состоит в следующем. Если после выборов будет достаточно благоприятная политическая и экономическая ситуация, то возможен дополнительный, серьезный приток капитала. Тогда перед ЦБ встанет проблема покупки дополнительной валюты и опять-таки эмиссии рублей. Нужно будет связать или, как говорят специалисты, "стерилизовать" дополнительные деньги, которые придут в экономику по двум каналам: через покупку валюты Центральным банком и через кредит правительству. Денежные власти предпринимают определенные меры для смягчения ситуации. Минфин в конце февраля выпускает новые ГКО, Центральный банк скорее всего вернется к идее выпуска своих облигаций. Планируется использовать и другие финансовые инструменты, которые помогут справиться с дополнительным предложением денег и предупредят негативные последствия в виде новой инфляционной волны.

Вопросы задавал Усам ОЗДЕМИРОВ

Альтернативу волчьему капитализму

ищут предприниматели из "Деловой перспективы"

Российский бизнесмен в общественном сознании ассоциируется с пресловутым "новым русским" из анекдотов, пародий и криминальных разоблачений. "Новые русские" - явление печальное, смешно и забавно оно только в анекдотах. Они являются порождением не только криминала, но и власти.

У нас сформировалась обширная категория "придворных" предпринимателей, которые при любых кризисах только наживаются. А все остальные вечно "висят на волоске".

Можно с уверенностью заявить, что цивилизованное предпринимательство в России - это искусство невозможного. Власть от бизнеса желает только получать, не утруждая себя созданием нормальных условий для его ведения. Отсюда и проистекает тот дикий, волчий капитализм, который мы наблюдаем в нашей стране.

На самом деле основная масса российских предпринимателей - это отважные труженики, которые много и напряженно работают. Они ежедневно рискуют, живя по принципу "от тюрьмы и от сумы не зарекайся". Причем можно лишиться не только свободы и денег, но и жизни. Финансовые риски в нашей стране огромны.

Доступность предпринимательства для большинства - это совершенно необходимое условие для успешного экономического развития страны, роста кредитоспособности граждан. Примером являются наши соседи - Турция и Китай, где предпринимательство стало массовым.

Предприниматели должны иметь реальную возможность быть законопослушными и при этом заниматься бизнесом не в убыток себе. Законы должны быть реалистичны, выполнимы, а не существовать в виде утопий.

С этой целью мы и создали Фонд содействия защите прав предпринимателей "Деловая перспектива". Идею его создания поддержал Григорий Алексеевич Явлинский на Съезде предпринимателей в октябре 1999г. В Фонд сможет обратиться за бесплатной помощью любой предприниматель, независимо от его политических взглядов. В своей деятельности Фонд намерен опираться на всех представителей общества, заботиться о защите прав предпринимателей как важнейшего условия роста деловой активности граждан.

Фонд намерен детально изучить все относящиеся к предпринимательству законы на предмет их целесообразности. Чьи интересы они отражают: интересы граждан или интересы чиновников, получающих в виде несовершенного закона "кнут" для выколачивания взяток? Ответы должны стать очевидными для широкой общественности.

Дина Крылова, президент Фонда "Деловая перспектива"

|